|

隨著美國經濟的複蘇,房地產市場整體需求和銷量明顯增長,目前灣區房價已經高到讓全美人民側目,CNN Money又爆出令人絕望的消息:全美房價又將暴漲!從目前和將來房價持續上漲的趨勢來看,美國勢必要掀起一波“搶房潮”。可是!在美國買房到底需要了解些什麼?做哪些準備?流程是什麼?

一.買房入門掃盲

1.外國人可以在美國買房嗎?

理論上說對於外國人在美國買房沒有資格限制,也就是誰都能買,但需要在美國申請交稅人賬號(Individual Taxpayer Identification)。

2.房型選擇&投資價值

獨棟別墅(House):投資最保值,購買此戶型房子和地皮同時買下,房產和土地擁有永久產權,維護費較低,但是需要住戶自己定期除草收拾。因此,別墅比較適合用來自住,是資金實力較雄厚買家的首選,也適合注重資產增值潛力的買家。

連體別墅(Town House) :是一棟或者幾棟別墅share共同的牆組成的,保值程度僅次於獨棟別墅。 Townhouse的所有權歸業主所有,業主擁有房屋所有權,部分有土地所有權,少數連體別墅可以做到租金收支平衡,但總的來說租金收益率遠不及公寓。所以,適合既想受益於房產升值,又想獲得一定租金收益的用戶。

公寓房(Condo):物業的產權某種意義上屬於購買了 condo 單元的全體業主,每個單獨的業主擁有自己單元的產權,但是不擁有土地的產權。維修管理費和別墅一樣,都是隨著房子變老而增加。不過公寓價格比別墅便宜很多,租金回報率也不錯。

二.買房費用一覽

除了最基本的房型選擇,你還得了解買房的主要費用有哪些。

買方的過戶費(Escrow fee):

$800美元上下, 不同的過戶公司費用稍有不同,但大體相近。

房屋檢查費(Home inspection fee):

通常在$350-650左右,房子越大、位置越偏、檢查越複雜越貴。

文件準備費(Document prep):

一般在 $100-150左右。

文件公證費 (Notary fee):

費用在$40-125左右, 可以直接到產權公司公證簽名,也可以叫mobile notary 到家裡簽。

房產稅:

房產稅在美國各個州和地區都不同,一般在1%多一點。政府會對每個房子做一個評估價,然後根據評估價計算房產稅。地產稅每年分別在十一月和二月分兩次支付。在不同的月份買房,所預付的地產稅也不同。

川普稅改對房產持有者影響:財產和所居住州徵收的個人所得稅,抵稅上限為$10,000。也就是說你的房產稅,加上州政府徵收的個人所得稅,最多只能抵扣$10,000。

2017年12月15日之後,房貸超過$75萬的部分產生的利息無法抵稅:降低抵稅額度,相當於變相加稅。

稅改對買房者影響:在房價高,房源緊缺的地區,當地購房者的減少,給海外置業者提供了更多購房機會。

房屋保險:

房屋保險(HouseInsurance)各州也不等,一般一年$1500(不同的保險公司費用不等),保險的作用是在在房屋受到火災、洪水、雷擊等意外事故而導致受損,如果房主購買了房屋保險, 一般能獲得20萬美元的保費,每年500美元。如果是商用房,該保險還可以保護租金損失。如是貸款購房,則有貸款產權保險(Lender Title insurance policy),大致為 $600,按各縣各城分攤慣例和合同支付。

小區物業費:

別墅一般沒有物業費,而連體房(townhouse)或公寓房的物業費根據房屋的新舊程度決定。不同的小區有不同的費用,每月從$0到$500不等(大多數在$100到$200之間,也有少數超過$1000的)

出租管理費:

如果投資房產是用來出租,一般是由管理公司管理。管理費的計算方式8%~10%的租價+第一個月的租金。如果是大型公寓,管理費則會少很多。

注意,如果是貸款的小伙伴,買方還要支付一筆貸款所牽涉的費用,大約是貸款額的1%-2%不等。

三.美國購房流程

接下來,就是大家尤為關心的買房流程了。

1.若使用現金購房

有效的護照和簽證:購買者如果不在美國可授權委託經紀人購買。

在境外銀行開設的帳號:並非限制在美國本地,但建議在金融發達且無外匯管制的地區,如香港、新加坡、日本和歐洲國家。

資金證明:需要是可以直接打到美國的美元資金證明,不能是人民幣。

現金全款購房8大步驟:

選定買方經紀人:決定購買房子的區域及條件

尋找理想的房屋:自己上網查詢或請經紀人挑選上市屋資料

找到合適的房屋:挑選出喜歡的房子,經紀人幫助估價, 買主決定出價金額;經紀人解說購房合約幫助填寫並完善條款內容;發出合約書時,offer 被接受之後,需要付定金, 一般是購買價格的 3%。賣主是否給回價書,要依據市場來決定,比如灣區的房產市場,賣家現在很少給 counter offer, 會直接選擇價格以及條款都最好的買家成交。

簽訂購房合約:雙方達成協議後,即由第三方公正公司進行買賣過戶手續;訂金送交公正公司;簽署過戶正式文件及有關房屋各項報告

“房屋檢查保護期”完成事項:房檢有效期內,由專業檢查員檢定全屋的各項狀況,經紀人協助提出修理各項缺失的請求;買主審查及簽署如“賣主屋況表”,”房屋周邊環境”等各項報告;準備好火險保險報價;

完成過戶公證手續:準備好頭款金額以及買賣各項手續費,在過戶結束日之前,以銀行本票或現金匯款交給公證公司;產權公司負責轉讓產權, 並在縣屬登錄室完成登記;由公證公司支付所有費用

取得鑰匙完成過戶:在購房合約規定的時日取得賣主交出的鑰匙;先行聯繫好水、電、瓦斯等公司,通知繼續使用其服務。

取得房產證:通常在結束時收到最後明細賬單,內附房產證的複印件,結束後約3-6個月內,收到一張原始的房產證。

2.若貸款購房

有效的護照和簽證

工作證明、工作收入(單位或街道開具證明,交由公證公司翻譯)

自付款部份的資金證明(中英文版的銀行存款證明)

美國當地銀行開設的賬號

貸款購房步驟:

貸款的和現金購買步驟一樣,只不過多出了以下三個步驟

審核貸款條件:選定貸款經紀→查核信用分數→選擇合適的貸款計劃→取得貸款預准信。

提出貸款申請:提交貸款公司要求的相關文件或資料,一般有頭款証明、工作證明、報稅記錄。

“貸款保護期”完成事項:貸款銀行派估價師確定房屋價值;完成貸款銀行各項要求資料,應在購房合約貸款保護期內獲准貸款;獲准貸款後,與公正公司約定時間簽署貸款文件。

四.貸款買房指南

除了少數現金買房的, 我們大多數人買房的時候都會貸款。關於貸款的問題,請往下看。

1.貸款銀行

每家銀行貸款要求不一樣,利率不同。常用銀行有:華美銀行、匯豐銀行、花旗銀行。

2.不同身份貸款利率差別大

外國人身份:是需要現金全款買房,申請不到當地人貸款的,不過若是學生F1簽證, OPT階段是可以辦理貸款。

綠卡持有者:可以享受美國公民的低首付低利率的待遇。

H1b工作簽證:享有和美國公民同等的低首付和低利率待遇。

3.貸款要求

多數綠卡持有者和H1b都會選擇普通貸款,需要申請者信用分數620以上, 至少兩年報稅單。

普通貸款首付比例:

貸款少於$417,000,首付比例是房價總額的3% - 5%

貸款大於$417,000,付20%首付

4.影響貸款的因素

收入

穩定的收入自然能夠貸到更多數額的貸款,所以收入是影響你是否能夠成功貸款的一個重要因素。你在估算能貸多少款時用的應該是稅前收入,所以建議還是計算淨收入,這樣可以更加準確知道自己的穩定收入是多少。

月負債

月負債包括房屋貸款的本金、利息、房產稅、以及房屋保險,當然還有房屋小區管理費,信用卡的每月低付款額,汽車貸款以及每個月的子女以及配偶贍養費等,這些債務會影響你的貸款,如果數額較大就不容易取得貸款。

可變現的財產

比如你現有的債券或者是其他房屋,又或者是汽車等,這些可以變現的財產也會影響你的貸款。

5. 貸款買房省稅

貸款買的自住房產生的很多費用都可以用來抵稅。那麼,具體哪些內容可以扣稅呢?

房屋貸款利息

我們每個月還的房貸, 一部分是貸款的本金, 一部分是利息, 利息部分是可以作為分項抵扣額的一部分扣稅的。剛買房的前面幾年,付的房貸裡絕大部分都是利息, 所以可以扣稅的金額特別的多。

貸款銀行收取的點數

貸款的時候貸款銀行經常會收取一定的費用,叫“點數” (points)。這些點數和貸款利息一樣也是可以扣稅的。如果你的貸款是用於購買你的自住房或者用於自住房改擴建, 那麼這些點數可以在支付的當年全額抵稅。

地稅

每年,地方政府會根據房屋的價值按季度徵收一定的地稅。繳納了地稅以後,除了可以享受社區公園,免費的公共圖書館,價格低廉的健身中心等社區福利,繳納的這部分地稅也是可以作為分項抵扣額扣稅的。

家庭環保節能產品投入

環保節能, 美國政府一直都是支持鼓勵的,所以對個人家庭符合規定的一些節能支出給予稅務上的福利和好處。比如說給房屋加絕緣材料, 裝節能隔熱門窗, 換節能屋頂等就可能拿到最高$500美金的稅務抵免。不過在安裝這類產品時,需要向銷售人員確認打算購買的產品設備是不是符合規定, 能不能拿到相應的稅務抵免。

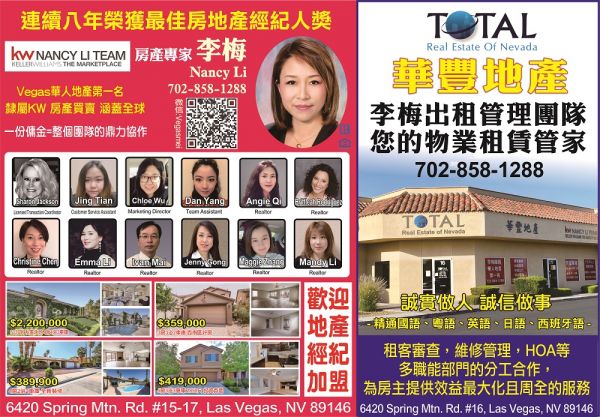

欲知更多房產信息,詳情請諮詢:

華豐地產:702-858-1288

6420 Spring Mountain Rd #17,Las Vegas,NV,89146

|