|

第一.穩固收入來源:

獲得貸款的第一要件是有穩固的收入來源。如果是被雇傭者,需要準備過去1年的W2稅表與最近一個月的薪資單,最近兩個月的銀行帳單上要體現薪資收入,銀行會在放貸前查證你的受雇狀態。如果是自雇者,需要提供過去2年的報稅記錄以及最近兩個月的銀行帳單。

沒有穩固收入來源的財務規劃,可謂是廢紙一張。如果你目前工作的領域會受到經濟衰退所影響,最好推遲買房計劃,直到保證你的工作是穩定的。

第二.計劃好每月的日常開支:

如果需要償還房貸,平均來說,你的日常開支需要控制在月收入40%內,如果你已經習慣大手大腳的生活方式,則需要縮減開支,這可不是一項簡單的任務。另外,你最好要提前儲蓄至少6個月的家庭開支儲備金,以防未來出現的財政緊張。

第三.儘早解決信用問題:

申請者的信用分數高低,對銀行確定是否貸款及利息的高低,起決定因素。沒有信用分數,是不可能申請到傳統型貸款的。

如果希望獲得最優惠利率的申請者,FICO信用分數通常必須至少為740分,越高越好。聯邦住宅管理局支持的貸款,要求FICO信用分至少為580點。但信心分數低,申請者通常需要支付較高的利息。

購房者應提前檢查自己的信用報告,避免任何錯誤使信用分數受到影響。要求糾正信用分數出現的錯誤,一般需要數月時間,因此最好在買房前提早解決,IPFS建議你提前六個月監看自己的信用分數。

目前,通過你的銀行網上服務或手機APP,都可以很方便地免費查詢到你的信用分數;另外,消費者每隔12個月,可以免費從三家信用公司(Experian、TransUnion和Equifax)分別獲得一份信用報告。

在買房前數月,應避免出現新的債務,因為新債或信用卡債可使信用分數臨時降低,同時會降低貸款額度。在申請房貸前數月,建議你儘量減少用信用卡付帳。

第四.約談貸款經紀師,評估貸款額:

在開始看房前,購屋者應約談貸款經紀師,帶著你的信用報告和收入證明,評估一下可申請到多少貸款。得到經紀師的批准書後,就可確定買房的預算。

從節省貸款利息等費用的角度出發,建議最好首付20%以上,這樣做有兩個好處,一是首付高可獲得更低的利息,第二當首付達到20%時不再需要支付貸款保險費用。

第五.準備首付款:

申請貸款時需要提供過去2個月的銀行帳單,以證明申請者有足夠的首付款和所需的過戶費用。

建議在貸款前的2個月內儘量避免不必要的銀行存取記錄,這樣可減少Lender的調查時間,使貸款流程更順利。帳單上如果出現存款記錄,申請者需要說明資金來源,如果是家人資助,必須出具家人的饋贈證明,如果非合理收入,則該筆資金不被認可用于購房資金。換句話說,申請者最好在2個月前將所有購房資金準備到位。

第六.結清現有的貸款額和債務:

在買房前,最好還清現有的貸款額或者債務,如車貸、個人貸款、信用卡欠款,因為以上債務會極大地降低你的貸款額度,粗略計算每月有100元貸款便會減少約2萬元的房貸額度。

第七.未來六個月的支出預算表:

建議你建立一個未來六個月的支出預算表,將大筆開支如小孩學費、保險費等都統計在案,同時至少儲備3個月的房屋還貸額,即使一些不可預見的的緊急情況發生仍然可以每月按時支付你的貸款額。有了這張預算表,在準備家庭開支儲蓄金時,就對目標金額心裏有數了。

第八.計劃好傢俱和房屋內部裝修的預算:

在買房後,許多人會在傢俱或房屋裝修上超支,實際上,這是一筆主要的開支。傢俱和裝修的開支預算,應該在買房前財務規劃階段就包括在內,而不是買房後再規劃。

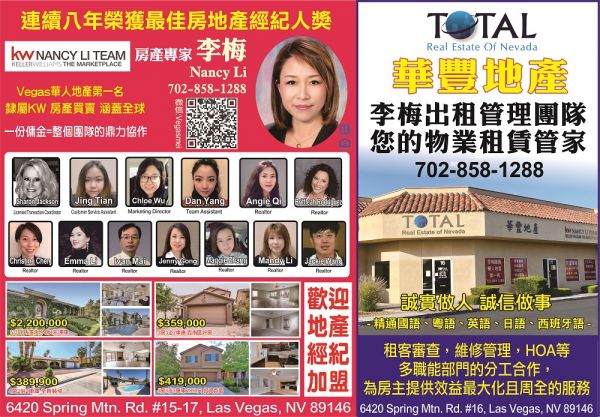

欲知更多房產資訊,詳情請諮詢:華豐地產:702-858-1288,6420 Spring Mountain Rd #17,Las Vegas,NV,89146.

|